TVL异化:揭秘Web3内卷的根源

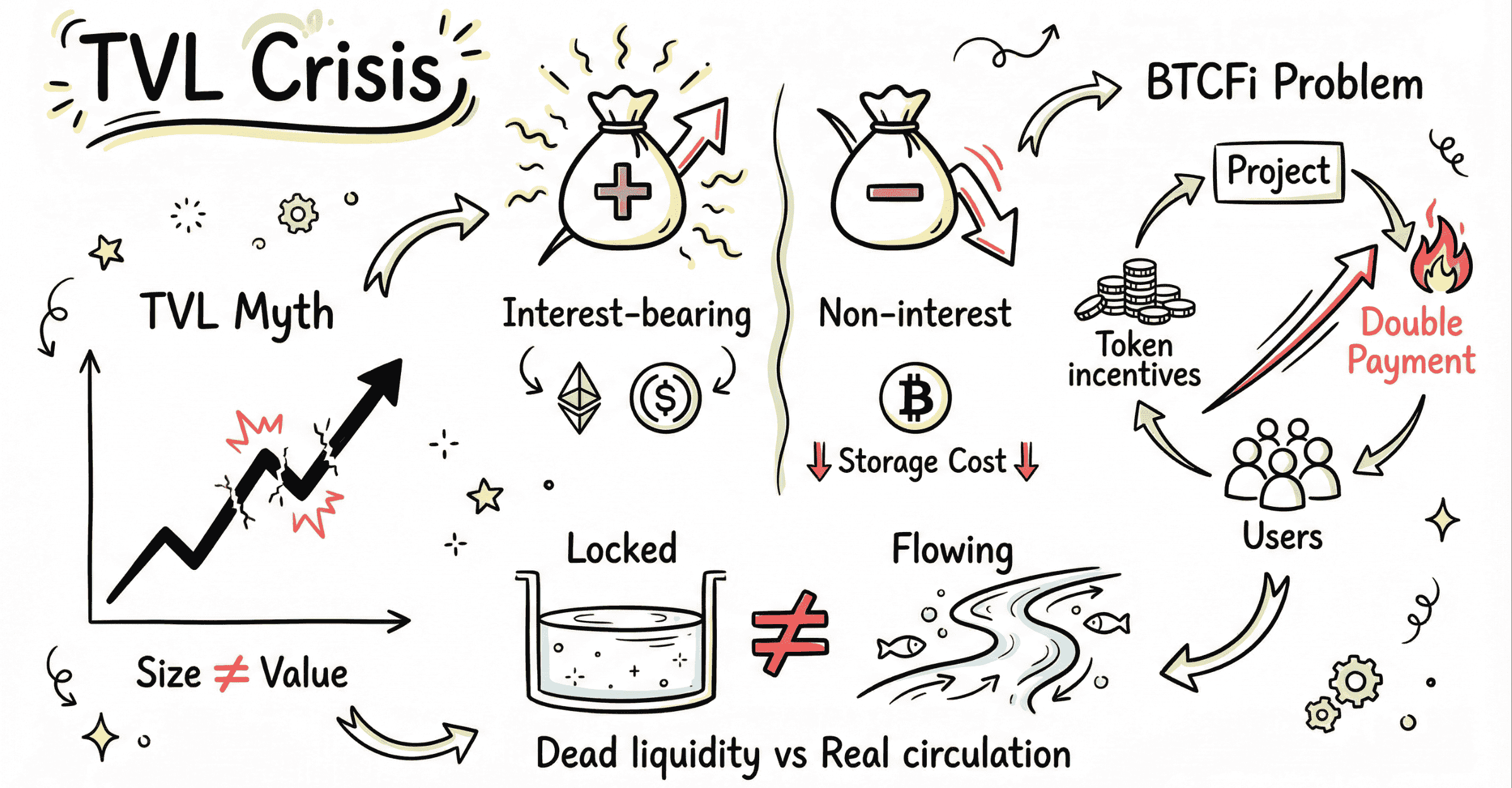

加密市场对总锁仓量(TVL)指标的痴迷已从健康的生态指标异化为破坏性力量,驱动着行业陷入内部竞争。Ju.com最新研究揭露了这一"虚荣指标"如何压垮创新,并将项目方推入不可持续的债务循环。

💰 核心问题:

TVL已从单纯的生态活跃度证明演变为项目方的沉重财务负担。缺乏内部循环的"死资产"锁仓无法产生实质价值,而为满足交易所上币要求而产生的借贷成本,正在催生数据造假和不透明收费体系的恶性循环。

🚨 三大关键问题揭露:

资产错配与负息陷阱:2025年BTCFi赛道的崩盘证明,强行将BTC等非生息资产转化为TVL指标从根本上是错误的。Babylon等协议尽管拥有超50亿美元TVL,仍然失败,因为无法产生内生价值,只能通过不可持续的代币激励烧钱。生息资产如质押ETH与负息资产如BTC之间的差异被刻意忽视,造成了在数据面板上看起来很美、但对生态零价值的虚空流动性。

交易所上币的隐形税收:为满足CEX上币要求,项目方被迫以20%+的年化收益率"购买"TVL雇佣资本,远高于正常DeFi的5-15%利率。结合上币费、做市商押金和数据服务成本,项目在TGE时就已深陷债务。这迫使团队成为市场抽血者而非建设者,导致代币价格在开盘即巅峰后迅速下跌,团队被迫抛售以回收成本。

流量幻觉与一二级倒挂:平台币持有者绝大多数是收益耕作者,空投到手即抛售,提供零长期流动性支持。与此同时,OTC大户在上币前以5折及以下价格获取筹码,造成严重的利益错位。仅2026年1月,Hyperliquid和Sui合计3.14亿美元的重大解锁就对市场施加了毁灭性压力,使得"劣币驱逐良币"的系统常态化。

🔄 TVL 2.0 解决方案:

行业必须从"规模优先"转向"盈利优先"思维。Ethena在2025年10月从148亿美元暴跌至74亿美元TVL的崩盘证明,缺乏内生价值创造的杠杆就是毒药。新一代协议必须通过交易费、借贷息差和节点奖励展示真实收益能力,而非依赖代币补贴。

💡 核心要点:

只有当资本像血液一样在生态中循环流动,而非闲置挖矿收益时,加密市场才能摆脱当前的零和流动性陷阱。项目方必须放弃虚荣指标,专注于具有真实用户留存的可持续商业模式。

未来之路需要通过市场化利率和闭环系统重建信任,让TVL真正产生价值而非消耗价值。

阅读包含详细案例研究和数据的完整分析:👇 https://blog.ju.com/zh-hans/tvl-alienation-web3-competition/?utm_source=blog

#TVL #DeFi #Web3 #加密货币 #区块链

JU 博客

2026-02-27 00:52

TVL异化:揭秘Web3内卷的根源

Sorumluluk Reddi:Üçüncü taraf içeriği içerir. Finansal tavsiye değildir.

Hüküm ve Koşullar'a bakın.